Selain itu juga mengacu pada peraturan djp nomor per 16pj2016 mengenai tata cara pelaporan pph pasal 21 dan besaran tarif penghasilan tidak kena pajak sesuai dengan pmk nomor 101pmk0102016. Berdasarkan peraturan perpajakan yang dimaksud dengan tenaga ahli adalah dokter pengacara notaris konsultan akuntan aktuaris penilai arsitek.

Menghitung Pajak Untuk Tenaga Ahli Youtube

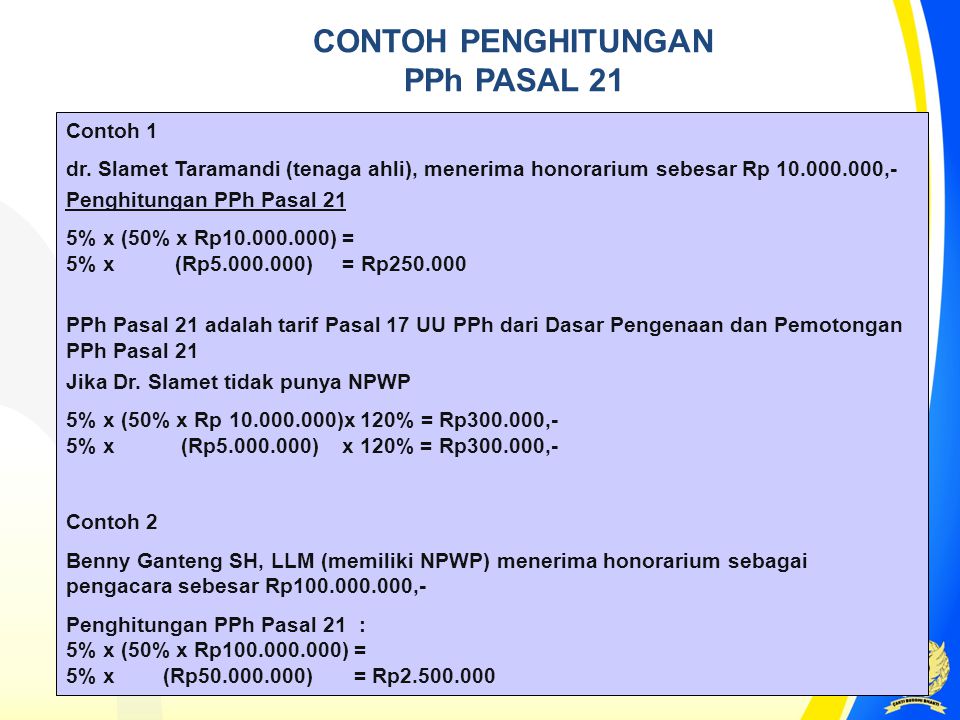

Contoh perhitungan pph 21 tenaga ahli. Pada perhitungan pajak pasal 21 untuk tenaga ahli baik berkesinambungan maupun tidak sama sama tidak menggunakan ptkp. 40 juta 30 juta 70 juta. 80 juta x 50 40 juta dpp kumulatif. Tarif pph 21 yang dikenakan pada karyawan perusahaan senantiasa berpedoman pada tarif progresif. Per 16pj2016 mengenai tata cara pelaporan pph pasal 21 dan besaran tarif penghasilan tidak kena pajak sesuai dengan pmk nomor. Cara perhitungan pph pasal 21 bagi tenaga ahli di atas mengacu pada undang undang perpajakan ri nomor 36 tahun 2008 khususnya mengenai tarif penghasilan kena pajak.

Perhitungan pph pasal 21 tenaga ahli tahun 2019 mengacu pada undang undang perpajakan ri no 36 tahun 2008 khususnya mengenai tarif penghasilan kena pajak peraturan ditjen pajak nomor. Pph 21 yang harus dipotong. Pph pasal 21 untuk tenaga ahli berdasarkan peraturan perpajakan yang dimaksud dengan tenaga ahli adalah dokter pengacara notaris konsultan akuntan aktuaris penilai arsitek. 5 x 40 juta 2000000. Bulan maret 2009 jasa tenaga ahli sebesar 80 juta. Bulan mei 2009 jasa tenaga ahli sebesar 60 juta.

Contoh profesi yang termasuk dalam kategori tenaga ahli adalah pengacara akuntan arsitek dokter konsultan notaris penilai serta aktuaris. Pada perhitungan pajak pasal 21 untuk tenaga ahli baik berkesinambungan maupun tidak sama sama tidak menggunakan ptkp. Pengenaan tarif pph 21 untuk tenaga ahli. Tarif pasal 17 x dpp kumulatif. 60 juta x 50 30 juta dpp kumulatif.